Настало время показать в картинках как функционирует экономика (почти любой) страны. Эти простые, но применимые на практике экономические шаблоны, объясняют, как на самом деле функционирует экономика.

Основные постулаты:

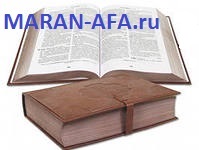

Тремя движущими силами экономики являются: рост производительности труда, краткосрочный долговой цикл и долгосрочный долговой цикл.

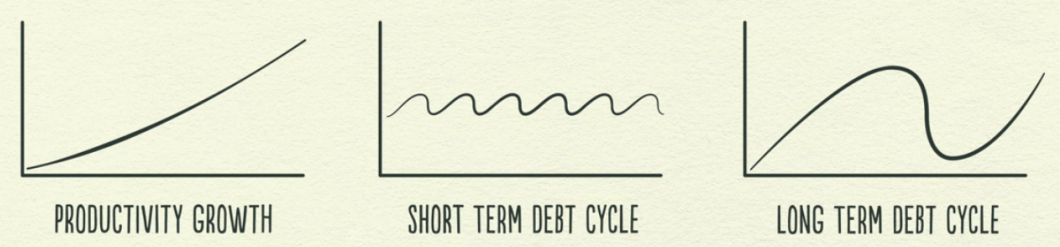

Полный экономический цикл образуется наложением всех движений друг на друга (GDP — ВВП, рост от производства, TIME — время):

Сделки — это основа экономики. Мы заключаем сделки постоянно — это обычные операции купли-продажи (BUYER — покупатель, SELLER — продавец):

Заключить сделку можно с помощью денежных средств или кредитов, что дает нам общий объем расходов (MONEY — деньги, CREDIT — кредит, TOTAL SPENDING — общая сумма расходов):

Если взять весь объем расходов и разделить его на общее количество приобретенных благ (то, что было получено в результате производства) — получим цену. Если проникнуть в суть сделок, то можно понять всю экономику! (TOTAL SPENDING - общая сумма расходов, TOTAL QUANTITY - суммарная величина, PRICE — цена)

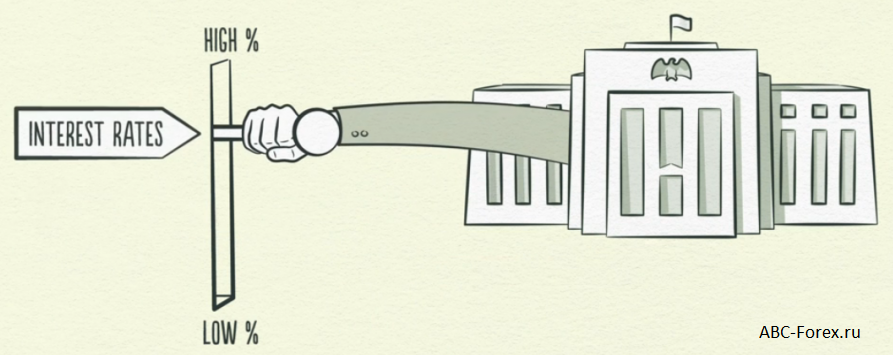

Рынок — это все покупатели и продавцы, совершающие операции (сделки) с определенным товаром. Существуют миллионы разных рынков, а экономика состоит из всех операций на всех рынках. Люди, банки, предприятия и государство взаимодействуют посредством сделок. Всем этим управляет центральный банк страны, который контролирует процентные ставки и денежную массу. Таким образом, центральный банк влияет на поток кредитов (CENTRAL BANK — центральный банк, INTEREST RATES — процентные ставки, PRINTING MONEY — печатание денег):

Таким образом, кредиты — это важнейшая составляющая экономики (LENDER — кредитор, BORROWER — заемщик):

Без кредитов современная экономика выглядела бы совсем иначе. А поскольку у нас есть кредиты, кредиторы пользуются ими, чтобы заработать больше денег, а заемщики — чтобы купить то, что они не могут себе позволить немедленно. Заемщик обязуется выплатить кредит и проценты по кредиту. Кредит, который банк предоставляет заемщику, становится долгом. Долг — это обязательство для заемщика, но для банка он не является активом.

В краткосрочной перспективе рост кредитования оказывает положительное влияние на экономику, потому что расходы одного — это доходы другого. Если большее число людей получает больший объем денег с помощью кредитов, происходит рост экономики.

Таким образом, кредитоспособный заемщик (тот, кому банки будут охотно давать взаймы) — это тот, кто может погасить кредит из доходов или обеспечить залог (недвижимость или финансовые активы).

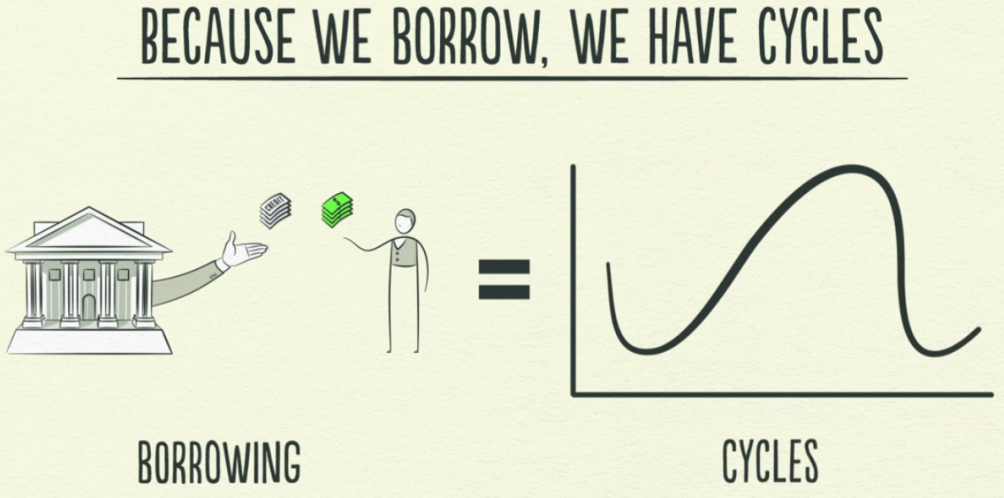

Цикличность экономики появляется из-за актов заимствования (BECAUSE WE BORROW, WE HAVE CYCLES — У нас есть циклы, потому что мы занимаем, BORROWING — заимствование, CYCLE — цикл):

Но здесь есть проблема: заемщики находятся в цикле краткосрочного долга и не способны осознать последствия своих кредитных решений. Такова природа человека: он хочет брать взаймы, чтобы немедленно получать то, чего хочет. Благодаря кредитам у нас всегда есть возможность заплатить позже!

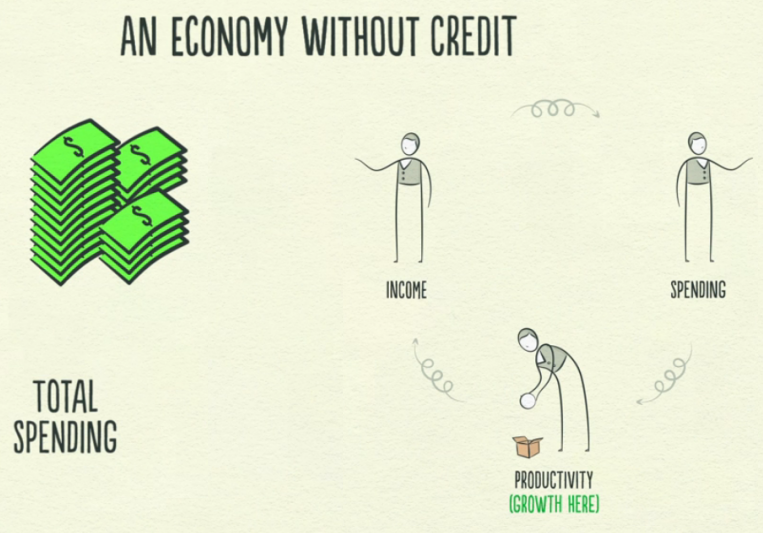

Трудно посмотреть со стороны и сравнить краткосрочную задолженность с долгосрочной задолженностью и производительностью труда (AN ECONOMY WITHOUT CREDIT — экономика без кредита, TOTAL SPENDING — общая сумма расходов, INCOME — доход, SPENDING — затраты, PRODUCTIVITY — производительность, GROWTH HERE — рост здесь):

Если это мрачная картина, то как бы выглядела экономика без кредитов? В этом случае единственным способом увеличить расходы (и, следовательно, экономический рост) было бы повышение производительности труда.

Но у нас есть кредитная система. Если я зарабатываю $100 тысяч в год, банк дает мне $10 тысяч в кредит. Теперь я могу потратить $110 тысяч. А поскольку мои расходы — это доходы других, то другие могут заработать $110 тысяч, а потом еще и получить кредит в банке на $11 тысяч.

И так далее. Кредитный цикл стимулирует экономический рост. Однако центральный банк не хочет, чтобы ситуация вышла из-под контроля, поэтому он поднимает и опускает процентные ставки, чтобы соответственно увеличить или уменьшить объем заимствований (INTEREST RATES — процентные ставки, HIGH — высокий, LOW — низкий):

Так центральный банк должен контролировать долговую нагрузку.

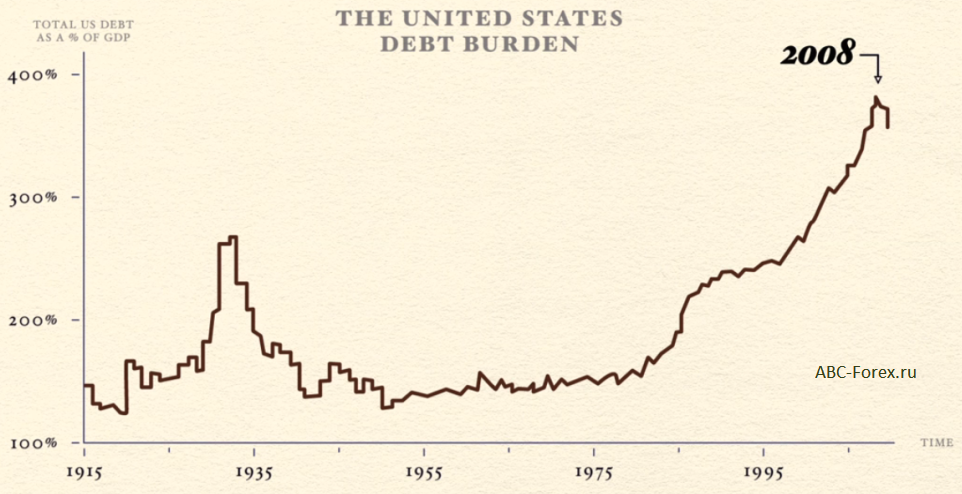

Теперь подумайте почему в 2008 году долговая нагрузка вышла из-под контроля. Условия кредитования были слишком мягкими, поэтому люди брали слишком много кредитов. Результат такой политики только один (THE UNITED STATES DEBT BURDEN — долговое бремя Соединенных Штатов, TOTAL US DEBT AS A $ OF GDP — общий долг Соединенных Штатов в процентах от ВВП):

Рецессия и социальная нестабильность. Система повернула вспять. Это называется сокращением доли заемных средств. И это то, что случилось после финансового кризиса.

Сейчас мы хотим, чтобы кредитование вновь начало расти, но проблема в том, что центральные банки опустили процентные ставки до минимального уровня. Банки переживают, что заемщики не погасят кредиты. И это подрывает кредитование.

Есть четыре способа уменьшить долг: сократить расходы, реструктуризировать задолженность, перераспределить богатство или включить печатный станок. Большинство людей склоняется к последнему варианту (увеличение денежной массы), потому что это лучший вариант в краткосрочной перспективе.

Правительство и простые граждане могут сократить расходы. Это называется мерами жесткой экономии.

Другой способ — реструктуризация долга. И банки предпочли бы получить хоть что-то, чем совсем ничего.

Власти также могут перераспределить богатство с учетом среднего класса в надежде, что это стимулирует рост экономики, поскольку люди начнут больше тратить. Это значит, что властям придется повысить налоги для состоятельных граждан. Поднимется волна народного возмущения.

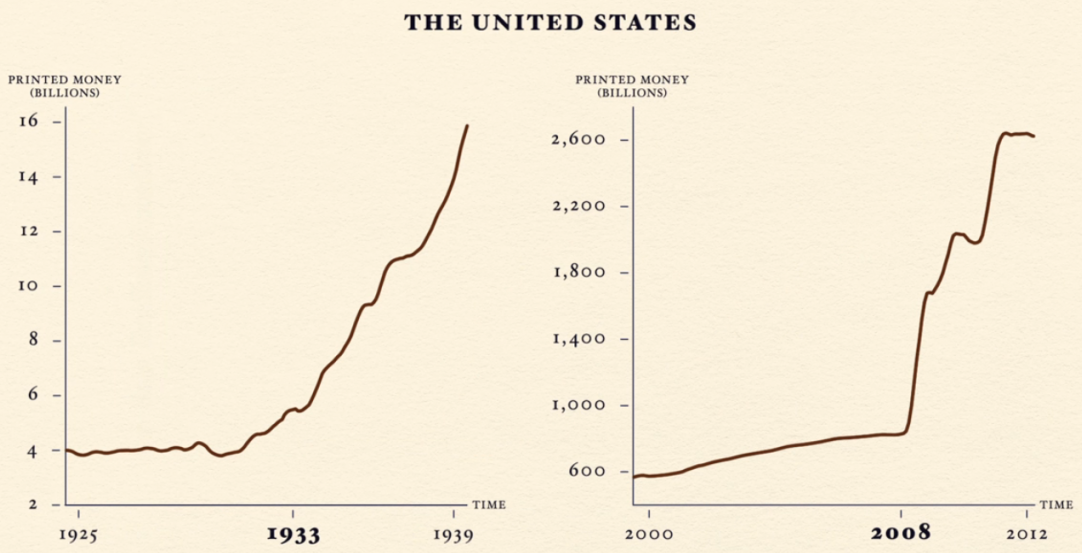

Кроме того, Центральный банк скупает финансовые активы и государственные облигации. Это то, чем сейчас занимается ФРС США (центральный банк США) в рамках программы валютного стимулирования. Как видите, реакция на этот финансовый кризис напоминает 30-е годы XX века.

Так что же делает долговой цикл идеальным?

Это правильный баланс между дефляционными мерами (умеренность в расходах, реструктуризация задолженности, перераспределение доходов) и антиинфляционными мерами (увеличение денежной массы, покупка облигаций центральным банком).

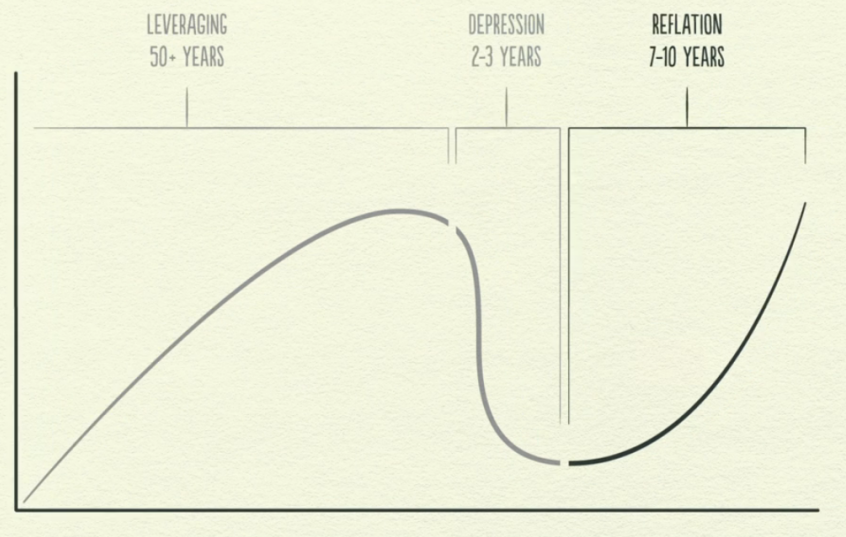

Доходы должны расти быстрее задолженности, чтобы страна вновь стала кредитоспособной. Банки начнут выдавать кредиты, люди смогут брать займы. Но не стоит забывать о сроках. Процесс сокращения задолженности растягивается надолго, и этот период иногда называют «потерянным десятилетием» (LEVERAGING — использование заемных средств для финансирования деятельности и производства, DEPRESSION — депрессия, REFLATION — экономический спад).

Опорной моделью являются графики краткосрочного кредитования, долгосрочного кредитования и роста производительности труда. Наложенные друг на друга, они могут показать, какой ситуация была, какова она сейчас и какой она вскоре станет. Если долги растут быстрее, чем доходы, то Вас раздавит бремя задолженности. Если доходы растут быстрее, чем производительность труда, Вы станете неконкурентоспособными.

В долгосрочной перспективе важнее всего производительность труда. Кредиты появляются и исчезают, а вектор производительности труда остается неизменным. Это касается как государства, так и физических лиц.

03.10.2013

03.10.2013  Broker-Bonus

Broker-Bonus  Рубрика:

Рубрика:  Метки:

Метки: